税务会计

税收会计是指用于在企业或个人的会计记录中生成税收资产和负债的规则。税收会计源自《内部税收法》(IRC),而不是诸如GAAP或IFRS之类的会计框架。税务会计可能会产生应税收入数字,该数字与企业损益表中报告的收入数字有所不同。造成这种差异的原因是,税收规则可能会加速或延迟对通常在报告期内会确认的某些费用的确认。这些差异是暂时的,因为最终将收回资产并清偿债务,此时差异将终止。

在以后期间产生应税金额的差额称为应纳税暂时性差异,而在以后期间产生可抵扣金额的差额称为可抵扣暂时性差异。暂时性差异的示例包括:

- 在财务报表中确认之前或之后应课税的收入或收益。例如,呆账准备金可能不会立即扣税,而必须递延至特定应收款被宣布为坏账为止。

- 在财务报表中确认之前或之后可抵税的费用或损失。例如,某些固定资产可立即扣税,但只能通过长期折旧在财务报表中确认。

- 计税基础因投资税收抵免而减少的资产。

基本税务会计源于需要识别两个项目,它们是:

- 今年。根据当年应付或可退还的估计所得税额,确认应纳税额或应纳税资产。

- 未来的几年。根据未来结转和暂时性差异在未来年度的估计影响,确认递延税项负债或税项资产。

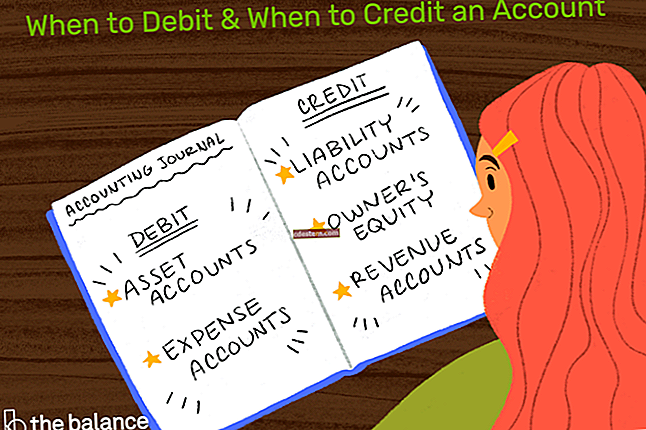

基于以上几点,所得税的一般核算为:

- 创建与当年或以前年度有关的应纳税估计额的税收负债,和/或创建用于退税的税收资产。

- 为估计的未来应付税款创建一个递延税项负债,和/或为估计的未来退税款创建一个递延税项资产,这可以归因于暂时性差异和结转。

- 计算该期间的所得税费用总额。